成品酒库存超9亿瓶,但白酒企业还在扩产

【中国白酒网】对白酒上市公司而言,这是收入、产能与库存齐涨的时代。

去年A股白酒上市公司中,八成酒企都实现了营收增长,并且两位数涨幅的占多数。

但正如行业普遍观察到的,随着适饮消费人群见顶,白酒行业存量竞争态势越发明显,份额和利润都在继续向龙头酒企集中。

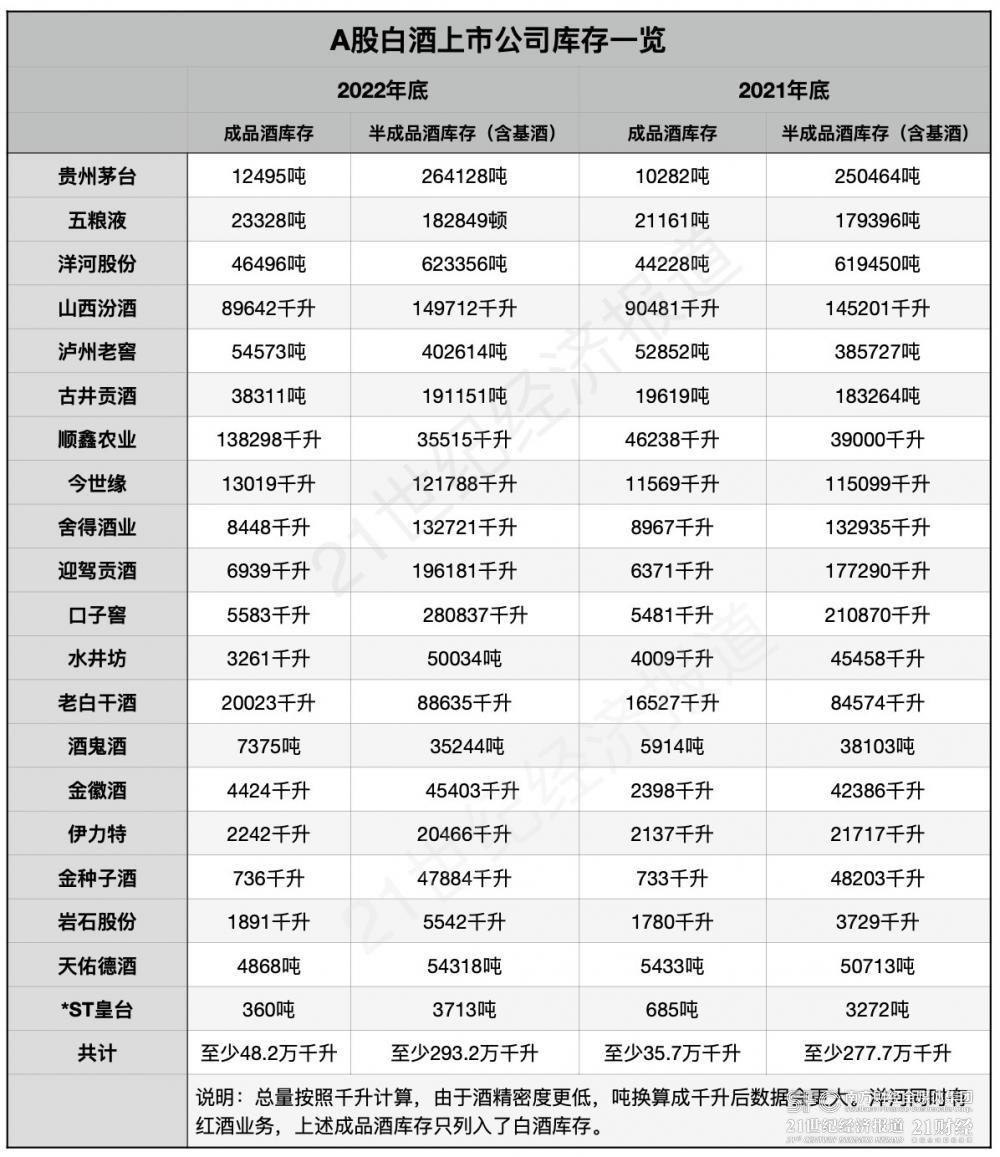

记者统计后发现,去年A股白酒上市公司库存的成品酒和半成品酒整体上均有增长。短短一年内,成品酒库存总量大幅增长了35%,半成品酒库存总量增长了5.6%。

白酒企业的库存增长并不一定是因为滞销,也有企业主动调节产品释放、扩充基酒储备等多种可能,但库存增长依旧意味着更多投资被沉淀在了成本端。

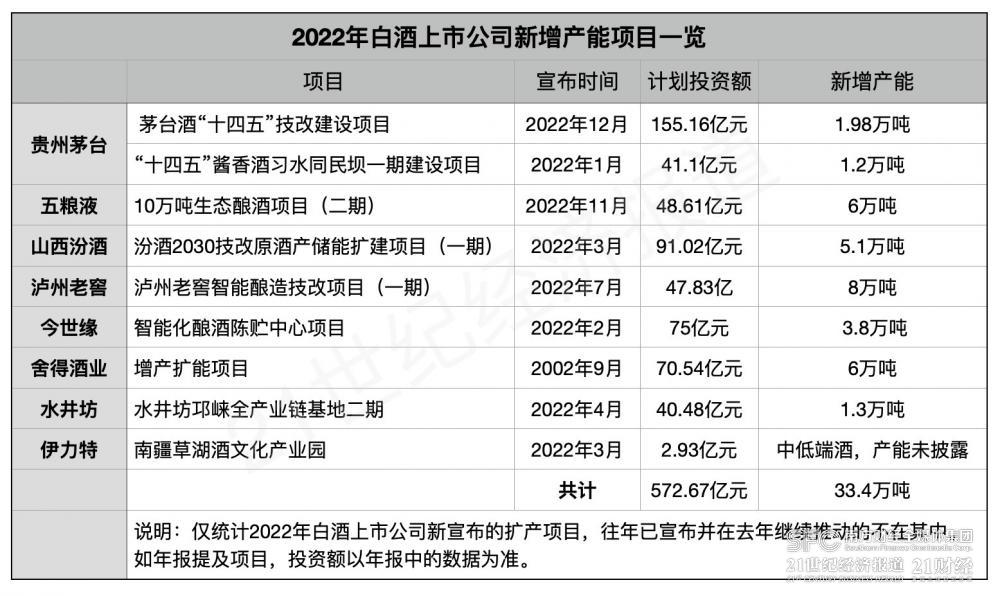

库存增长的同时,很多白酒企业还在积极扩产。记者梳理后注意到,共有8家白酒上市公司在2022年宣布了扩产项目,投资额共计超过570亿元,带来的新增产能超过33万吨。

此外还有多家白酒上市公司还在继续推进既有产能项目,如果算上未上市白酒企业的扩产项目,产能只会更高。

按照中国酒业协会理事长宋书玉今年3月分享的数据,2022年各白酒企业共宣布了近50个扩产项目,涉及资金不少于2000亿元,扩充产能百万吨。以白酒行业目前产能规模来看,这部分新增产能占到16%-20%。

然而记者统计后注意到,去年有近一半的白酒上市公司产能利用率不到70%,其中有5家产能利用率还不到50%。

库存

记者统计,A股白酒上市公司的成品酒库存总量从2021年底的至少35.7万千升增长到2022年底的至少48.2万千升,增长了35%,有15家A股白酒上市公司成品酒库存出现增长。

48.2万千升,相当于9亿多瓶500毫升装白酒,这就是去年中国白酒上市公司的成品酒库存总量。

一年时间内成品酒库存多了三成以上,如此大幅度的增长近年并不多见。当中最大变量是顺鑫农业去年新增的9.2万千升成品酒库存。此前已经关注过,顺鑫农业去年成品酒采购成本近22.6亿元,这部分外购产品显著推高了其成品酒库存。

扣除顺鑫农业去年这部分成品酒增量,其他白酒上市公司去年成品酒库存多了近3.4万千升,同比增长了9.4%。

不过去年白酒上市公司的成品酒库存增长依旧快于半成品酒库存。去年底白酒上市公司的半成品酒(含基酒)库存总量至少293.2万千升,相比2021年底的至少277.7万千升增长了5.6%。

和其他消费品不同,成品白酒的库存增长并不一定是因为滞销。除了前述外购成品酒,企业主动调整产品释放节奏也可能造成库存增长,此外去年尤其四季度线下物流受限也可能对成品酒库存释放产*了影响。

(数据来自白酒上市公司年报,21世纪经济报道肖夏整理)

具体来看,去年上市公司成品酒库存超过1万千升的有9家,其中前三是顺鑫农业、山西汾酒和洋河股份,白酒成品酒库存分别为13.83万千升、8.96万千升和4.65万千升,占到了一半以上。

去年成品酒库存大幅增长的除了顺鑫农业还有古井贡酒和金徽酒。古井贡酒的成品酒库存从2021年底的不足1.2万千升增长至去年底的3.8万千升,大涨95%。金徽酒的成品酒库存从2021年底的2398千升增长至去年底的4424千升,增长了84%。

相比之下, 白酒上市公司的半成品酒库存普遍是自身成品酒库存的5-10倍甚至是十几倍。

具体来看,去年上市公司半成品酒库存超过10万千升的有10家,其中前三是洋河股份、泸州老窖和口子窖 ,半成品酒库存分别为62.3万吨、40.3万千升和28.1万千升。

扩大基酒*产量、提升老酒储备是半成品酒库存增长的主因。尤其是在酱酒行业,由于优质酒需要贮存至少五年后再*装为成品酒上市,基酒库存甚至被视为一种战略储备。

去年半成品酒库存增长最多的是口子窖,其半成品酒库存一年内多了近7万千升,其次是迎驾贡酒,一年内多了1.9万千升。

但值得注意的是,去年有5家白酒上市公司的半成品酒库存都出现了下滑,分别是顺鑫农业、舍得酒业、酒鬼酒、金种子酒和伊力特。

“茅五洋汾泸”中,山西汾酒是唯一一家成品酒库存减少、半成品酒库存增长的。这一点反映到业绩上,便是去年山西汾酒的营收、销量增速都在“茅五洋汾泸”中领跑。

产能

与库存一同增长的还有产能。

2022年,共有8家白酒上市公司公布了9个扩产项目,计划投资总额约572.7亿元,将带来至少33.4万吨新增产能。当中贵州茅台、山西汾酒、今世缘、舍得酒业的项目投资额都超过50亿元,均是万吨及以上产能规模。

(数据来自白酒上市公司年报,21世纪经济报道肖夏制图)

此外根据年报,古井贡酒、酒鬼酒、老白干酒、岩石股份(即上海贵酒)都在继续推进既有在建产能工程。

古井贡酒2020年启动的智能园区技改项目去年工程进度已过1/3,项目投资超过80亿元,共计将带来6.66万吨新增产能。

酒鬼酒的*产二区一期工程去年已完成建设,带来2000吨新增产能,*产三区一期工程去年启动,三区整体完成后将新增1.08万吨产能。

老白干酒旗下武陵酒的新厂区去年一期整体建成投产,带来了5000吨新增产能。岩石股份的酱酒技改工程去年进度完成25%,建成后将带来3000吨新增产能。

随着这些产能未来逐步释放,白酒行业的话语权将进一步向白酒上市公司尤其是行业龙头集中。

国家统计局数据显示,去年全国规模以上白酒企业产量671.2万千升。记者统计后注意到,去年白酒上市公司的实际产能总和约181万千升,相当于规上白酒企业总产量的27%。

(数据来自白酒上市公司,21世纪经济报道肖夏制图)

在知趣咨询总经理蔡学飞、千里智库创始人欧阳千里等酒业观察人士看来,新一轮白酒扩产实际以头部白酒企业为主,本质上是优质产能的扩产,目的是适应自身产品结构和酒类消费的升级。

在5月初的2022年度业绩说明会上,五粮液董事长曾从钦表示,白酒行业仍处于以结构性繁荣为特征的新一轮长周期,呈现出增长性、结构性、挤压式三大趋势,白酒行业正在加快向优势品牌、优势企业、优势产区集中,同时存量竞争态势越发明显。

换言之,白酒企业扩产,既是抓住行业集中度提升红利的必然举动,也是应对存量竞争时代的不得不为之举。

就连行业盈利老三都有了危机感。泸州老窖董事长刘淼今年3月在2022-2023泸州老窖年度经销商表彰暨营销会议上表示,从其他饮料行业来看,行业前两名会占到30%市场份额,第三名占15%,其他瓜分剩余25%,按这一规律,未来5-8年泸州老窖达不到当前规上企业总盘子的15%以上就会掉队。

这种必须跟住竞争对手的紧迫感,对产能也提出了要求。

武汉京魁科技有限公司董事长、酒业营销专家肖竹青介绍,浓香型白酒工艺的特点是分段取酒、分级储存,一般只有10%-20%精华取酒段白酒能做高端酒。为保证有足够的精华取酒段作为高品质浓香白酒产能支撑,很多酒企有做大产能建设的动力。

但值得注意的是,去年白酒上市公司的整体产能利用率并不高。

记者梳理后注意到,*括去年提出扩产的伊力特、舍得酒业、水井坊在内,有9家白酒上市公司去年实际产能利用率不到70%,占A股白酒上市公司数量近一半。

其中,口子窖、金徽酒、伊力特、金种子酒、*ST皇台5家去年的产能利用率不到50%。产能利用率最低的是金种子酒,去年设计产能4万千升、实际产能1万千升,产能利用率只有25%。其次是*ST皇台,去年设计产能1万吨、实际产能2995吨,产能利用率不到30%。

只有贵州茅台、泸州老窖、古井贡酒、老白干酒、酒鬼酒、岩石股份6家酒企出现了满负荷甚至超负荷*产的情况。比如酒鬼酒去年的成品酒实际产能为17539吨,但其年报称设计产能在12000吨左右。贵州茅台的茅台酒设计产能不到4.3万吨,但实际产能接近5.7万吨。

总的来看,产能建设加码、库存继续增长的同时产能利用率有待提高,几方因素叠加对企业的经营效率和资金实力都提出了更高要求。在经济周期变化之时,各家白酒上市公司能否及时顺应市场变化调整应对策略,将是接下来观察的要点。

作者:yunmami本文地址:http://yunmami.net/yun/14353.html发布于 2023-05-16

文章转载或复制请以超链接形式并注明出处孕宝儿

还没有评论,来说两句吧...